Quirin Privatbank Freiburg

So entkommen Anleger Minuszins und Inflation

Inflation und Minuszins lassen Vermögen bzw. Kaufkraft schrumpfen. Was man dagegen tun kann, erklärt Michael Reuss, Diplom-Volkswirt und Niederlassungsleiter der Quirin Privatbank Freiburg im Interview.

Di, 18. Jan 2022, 12:36 Uhr

PR-Artikel

Wir benötigen Ihre Zustimmung um BotTalk anzuzeigen

Unter Umständen sammelt BotTalk personenbezogene Daten für eigene Zwecke und verarbeitet diese in einem Land mit nach EU-Standards nicht ausreichenden Datenschutzniveau.

Durch Klick auf "Akzeptieren" geben Sie Ihre Einwilligung für die Datenübermittlung, die Sie jederzeit über Cookie-Einstellungen widerrufen können.

AkzeptierenMehr Informationen

Herr Reuss, immer wieder lesen wir, dass Inflation und Minuszins die Sparguthaben der Menschen schrumpfen lassen. Ist das nicht nur Panikmache?

Nein, leider überhaupt nicht. Anleger, die ihr Geld auf Tages- oder Sparkonten liegen lassen, vernichten nach Berücksichtigung des Kaufkraftverlusts Vermögen – und das jeden Tag. Kurz- und mittelfristig ist auch keine signifikante Besserung abzusehen, die Zinsen werden noch eine Weile auf niedrigem Niveau verharren und die Inflation sorgt ja immer, sprich auch vor dem Beginn der Niedrig- und Minuszinsphase, für eine stetige Geldentwertung. Entscheidend dabei ist aber, ob die Zinserträge – wenn es überhaupt noch Zinsen gibt – diese kontinuierliche Geldentwertung ausgleichen können.

Können wir das etwas konkreter machen, haben Sie da mal ein Beispiel?

Gerne. Wenn Sie beispielsweise 100.000 Euro auf einem Tagesgeldkonto mit einer Verzinsung von null Prozent liegen haben (wobei Sie damit schon als Glückspilz gelten, wenn Sie keine Minuszinsen bezahlen müssen), dann ist dieser Betrag bei einer Inflation von zwei Prozent nach zehn Jahren nur noch 82.035 Euro wert. Sprich, die Kaufkraft ist in dieser Zeit um stattliche 18 Prozent gesunken. Die Differenz von etwa 18.000 Euro entspricht dem Wert eines Kleinwagens, das muss man sich mal vor Augen führen.

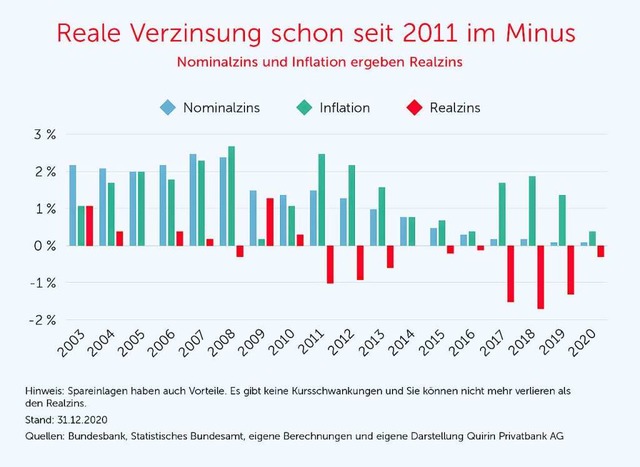

Anleger, die ihr Geld auf vermeintlich krisensicheren festverzinsten Spar- oder Tagesgeldkonten parken, müssen also hinnehmen, dass es dort "dank" Nullzins und Inflation immer weiter an Wert verliert. Oft passiert das schleichend und unbemerkt. Unbemerkt, da der Betrag auf dem Konto ja unverändert bleibt – dort stehen auch in zehn Jahren noch 100.000 Euro, nur können sich die Besitzer dann viel weniger davon leisten. Da sich der Geldbetrag durch die Erhebung von Negativzinsen jetzt auch absolut reduziert und zusätzlich die Inflation größer wurde, werden viele Anleger erst jetzt auf diese missliche Situation aufmerksam. Übrigens ist die Realverzinsung, die sich aus Zins und Inflation ergibt, laut Bundesbank bereits seit 2011 negativ.

Das ist bitter. Was kann ich als Anleger denn gegen diesen schleichenden Wertverlust tun?

Die gute Nachricht ist – es gibt einen Ausweg aus diesem Anlagenotstand: die Anlage am Kapitalmarkt.

Sie meinen, in Aktien? Ist das nicht viel zu riskant?

Riskant sind Aktien insbesondere, wenn man in Einzelaktien investiert. Das Verlustrisiko liegt dann bei 100 Prozent, deshalb kommt das einem Roulette-Spiel recht nahe. Wenn es schlecht läuft, ist alles weg. Das kommt selten vor, aber es passiert – der Fall Wirecard ist nur eines von vielen Beispielen.

Also keine Einzelaktien. Aber wie sollte ich dann anlegen?

Mit einem kleinen Teil des Vermögens kann man durchaus auch in Einzelaktien investieren, wenn man sich der Risiken bewusst ist und es sich explizit um "Spielgeld" handelt. Der Großteil des Vermögens sollte jedoch systematisch und je nach persönlicher Situation und Präferenz über einen ausreichend langen Zeitraum angelegt werden. Hier sind drei Punkte besonders wichtig.

1) Breit gestreut und weltweit investieren. Dabei sprechen wir nicht von ein paar hundert Unternehmen, sondern von tausenden. In unserer Vermögensverwaltung investieren wir das Geld unserer Kunden beispielsweise in über 12.000 der wertschöpfenden Unternehmen weltweit.

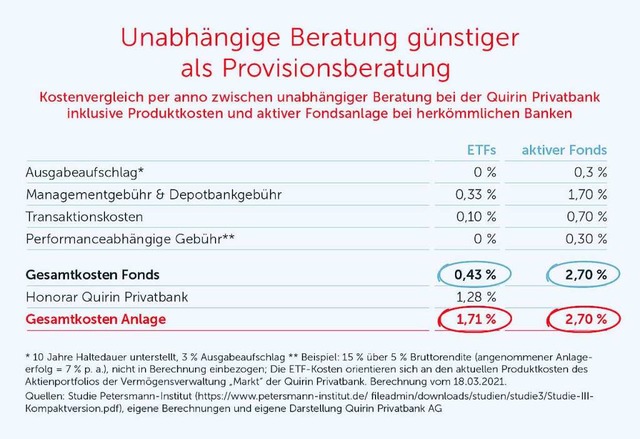

2) Kostengünstige Produkte wie ETFs und Anlageklassenfonds nutzen. Aktiv gemanagte Fonds sind deutlich teurer und bringen nachweislich keinen Mehrertrag. Über einen längeren Anlagehorizont schmälern die Mehrkosten deutlich das Ergebnis.

3) Prognosefrei investieren. Es gibt keine Zauberkugeln, die die Marktentwicklungen vorhersagen, auch wenn viele Fondsmanager gerne genau das suggerieren. Sie schichten die Kundenportfolios immer wieder um, weil sie meinen, dass jetzt genau diese Branche besser läuft oder morgen der Kurs jenes Unternehmens steigt. Und das lassen sie sich gut bezahlen. Doch nur ein verschwindend geringer Bruchteil hat damit Erfolg, über einen längeren Zeitraum kann das niemand garantieren. Daher ist es besser, gleich auf den ganzen Markt zu setzen. Das gilt übrigens nicht nur in der Zeit, in der ich mein Vermögen vermehren will, sondern auch wenn ich in den Ruhestand gehe und von dem angesparten Vermögen leben oder zumindest regelmäßig Geld entnehmen möchte.

Aber im Ruhestand wollen die meisten Menschen das Geld verbrauchen, sprich, sie müssen immer ran an das Geld. Aktienanlagen sind aber immer langfristiger Natur – das passt doch gar nicht zusammen …

Sie sprechen einen wichtigen Punkt an. Der Wunsch, vom angesparten Geld zu leben, es nach und nach zu verbrauchen und trotzdem von den Renditechancen des Kapitalmarktes zu profitieren, scheint auf den ersten Blick ein Widerspruch zu sein, auf den zweiten gibt es aber eine Lösung.

Und wie sieht die Lösung 67+ aus?

Es gibt spezielle Entnahmemodelle für den Ruhestand. Entscheidend sind hierbei vor allem eine gute Beratung und eine solide Planung. Drei Faktoren kommt hierbei eine besonders wichtige Rolle zu. Das ist zum einen die Dauer der Entnahmephase, dann die Rendite und die Höhe der Inflation.

Wie funktioniert das in der Praxis? Ich lasse mein Vermögen weiterhin in Aktien liegen und entnehme so oft und so viel, wie ich will, und der Rest bleibt weiter investiert?

So in etwa. Zunächst erstellen Sie zusammen mit Ihrem Berater einen Plan. Wie viel Vermögen ist da, welche Entnahmen werden in welchem Turnus benötigt, wie viel Geld soll erhalten bleiben oder kann es durchaus aufgebraucht werden etc.? Wichtig ist natürlich auch zu schauen, welches Risiko-Rendite-Profil zum Anleger passt. Wir legen das Vermögen unserer Kunden in Aktien und Anleihen an – das Rendite-Risiko-Profil gibt vor, welcher Anteil Aktien und welcher Anteil Anleihen am besten zum Profil des Anlegers passen. Dabei gilt grundsätzlich: Je höher die Aktienquote, desto größer ist das Risiko und desto höher sind aber auch die Renditechancen.

Kann ich auch nur von den Gewinnen leben?

Das hängt davon ab, wie viel Geld mit welchem Aktienanteil angelegt wurde und wie viel man wann benötigt. Und natürlich ist dabei sowohl der Anlagehorizont als auch der kurz- und mittelfristige Entnahmebedarf entscheidend, denn es gibt bessere und schlechtere Börsenjahre, sprich die besseren Jahre verdienen den Ertrag weniger guten Jahre langfristig mit. Aber ja, grundsätzlich ist es möglich, den Liquiditätsbedarf durch die Ertragskraft der Kapitalmärkte abzudecken – Sie erhalten Ihr Kapital und leben nur von den Erträgen. Anderen Anlegern ist das gar nicht wichtig, sie wollen nur gut von dem Vermögen leben können und verzehren es systematisch. Wieder andere Anleger legen beispielsweise den Liquiditätsbedarf für die nächsten drei Jahre zur Seite und investieren das restliche Vermögen, um kurzfristig nicht den Kapitalschwankungen zu unterliegen. Sie setzen darauf, mit den Erträgen die nächste Liquiditätsperiode zu finanzieren. Das ist immer ganz individuell zu betrachten – je nach finanziellem Wunsch und Lebenssituation. Wer mehr darüber wissen möchte, sollte sich unbedingt professionell und unabhängig beraten lassen.

Mit welchen Renditen kann ich als Anleger denn grundsätzlich rechnen?

Das hängt natürlich vor allem vom Anlagehorizont und der Risikobereitschaft des Anlegers ab. Rendite und Risiko sind zwei Seiten derselben Medaille, das eine geht nicht ohne das andere. Bei einer reinen Aktienanlage rechnen Experten langfristig mit Renditen von durchschnittlich sieben Prozent pro Jahr. Vielen Kunden ist es aber wichtiger, ihre Vermögenswerte zu sichern, sie mischen dem Portfolio daher relativ risikoarme Anleihen bei.

Für sieben Prozent braucht es aber einen langen Atem, oder?

Je nachdem, was man darunter versteht, aber sieben bis zehn Jahre oder noch länger sollten Anleger schon investiert sein, um Kursschwankungen, die es an den Aktienmärkten immer gibt, auszugleichen. So können sie von den vorhandenen Renditechancen umfassend profitieren. Studien belegen zudem: Langfristig ist der Markt immer aufwärtsgerichtet. Eine einmal eingeschlagene Strategie durchzuhalten, auch in schwierigen Börsenphasen, ist eine Herausforderung, zahlt sich aber aus und ist unter Kapitalmarktexperten eine der wichtigsten Empfehlungen überhaupt – egal, was kommt, halten Sie durch und verlieren Sie nicht die Nerven. Aber wie gesagt: Durch die Beimischung von festverzinslichen Anlagen können die Kursschwankungen reduziert werden, allerdings auf Kosten der Langfristrendite.

Haben Sie weitere Tipps für Sparer und Anleger?

Wichtig ist es, die eigene Vermögensstruktur regelmäßig auf den Prüfstand zu stellen und sie den individuellen Zielen und Wünschen anzupassen. Wir sehen immer wieder, welch große Optimierungspotenziale in den Depots oder Sparkonten der Deutschen schlummern. Mit dem kostenlosen Vermögens-Check (siehe Formular unten) bieten wir Ihnen eine unverbindliche Gelegenheit, Ihre aktuellen Geldanlagen zu prüfen, und zeigen Ihnen auf, wie Sie Ihr Geld Ihrem Risiko-Rendite-Profil entsprechend für sich arbeiten lassen können.